準確定申告とは亡くなった方の確定申告を相続人が代わりに確定申告をすることをいいます。自営業者や不動産賃貸業を個人で行っていた方が亡くなった場合、その亡くなった方(被相続人)の相続人は所得税の確定申告書を税務署に提出する必要があります。この確定申告を「準確定申告」といいますが、通常の確定申告とは異なる点がいくつもあります。

ここでは相続専門の税理士が初心者にもわかりやすく準確定申告について詳しく解説いたします。

1.準確定申告とは

本来の確定申告は、前年の所得について、翌年の2/16~3/15までの期間内に申告と納税を行うものですが、被相続人の場合、本人が申告することはできません。そのため、その相続人が代わりに確定申告をすることになりますが、この申告を「準確定申告」といいます。

1-1.準確定申告が必要となる主なケース

準確定申告が必要となるケースは

◆自営業者や不動産賃貸業の個人経営者

◆不動産の売却により譲渡所得がある人

◆給与の年間収入が2,000万円以上ある人

※年間収入2,000万円未満の会社員などの場合は年末調整が行われ、納税が完了しますので申告の必要はありません。

なお、医療費控除、生命保険料控除、寄付金控除等を受けることで確定申告をすれば税金が戻る場合も準確定申告することができます。

1-2.準確定申告を2年分提出する必要になることも

準確定申告の提出は、被相続人が亡くなった日によって次のように取り扱いが異なります。

◆年の中途で死亡した人の場合

1/1から死亡した日までの所得金額について、申告期限間までに準確定申告書を提出します。

◆1/1から3/15までに亡くなり、前年分の申告をしていない場合は、次の2年分の準確定申告が必要になります。

-

1.前年の所得

(1年分の所得が対象) -

2.翌年分の所得

(1/1から死亡した日までの所得が対象)1-3.準確定申告の提出期限

準確定申告の期限は、亡くなった日に関係なく、相続の開始があったことを知った日の翌日から4か月以内です。

1-4.相続人が2人以上いる場合

相続人が連署により準確定申告書を提出することになります。ただし、他の相続人の氏名を付記して各人が 別々に提出することもできます。

この場合、当該申告書を提出した相続人は、他の相続人に申告した内容を通知しなければならないことになっています。 相続人のうち相続放棄をした人がいる場合、その相続放棄をした人は、その相続に関しては初めから相続人とならなかったとみなされますので、準確定申告書を提出する必要がありません。

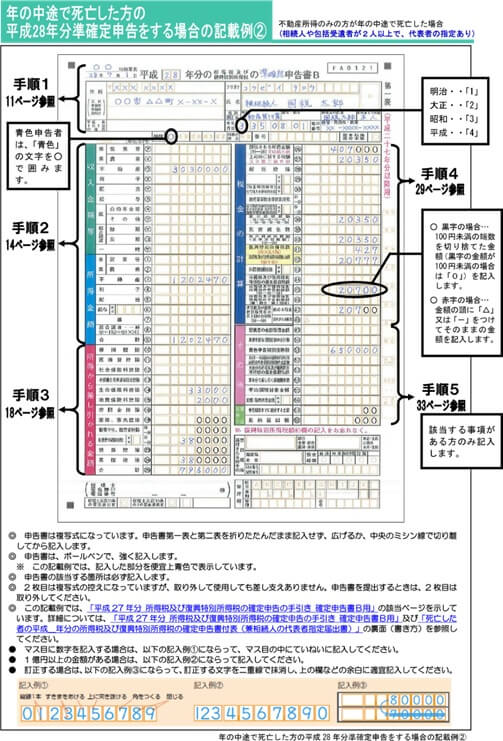

≪参考≫準確定申告書第1表 国税庁HPより

![準確定申告について税理士がわかりやすく解説]()

■所得の種類によって、確定申告書A、確定申告書Bを使用します。

確定申告書A・・・所得が給与所得、雑所得、配当所得、一時所得のみ

確定申告書B・・・すべての所得に使うことができます。

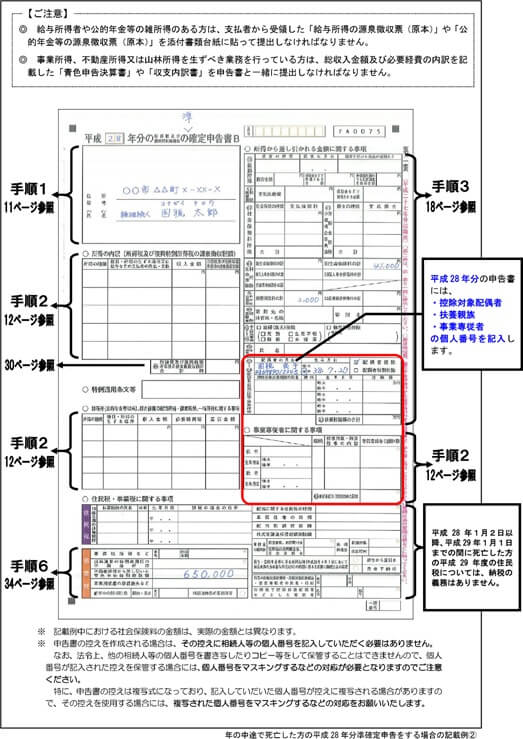

≪参考≫準確定申告書第2表 国税庁HPより

![準確定申告について税理士がわかりやすく解説]()

◆準確定申告における所得控除の適用

医療費控除の対象となるのは、死亡の日までに被相続人が支払った医療費あり、死亡後に相続人が支払ったものを被相続人の準確定申告において医療費控除の対象に含めることはできません。

◆社会保険料、生命保険料、地震保険料控除等の対象となるのは、死亡の日までに被相続人が支払った保険料等の額です。

◆配偶者控除や扶養控除等の適用の有無に関する判定

親族関係やその親族等の1年間も合計所得金額の見積もり等)は、死亡の日の現況により行います。

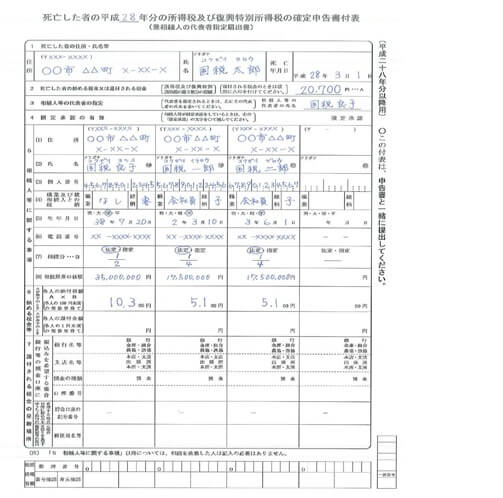

■死亡した者の所得税の準確定申告書付表

![準確定申告について税理士がわかりやすく解説]()

準確定申告には、各相続人の氏名、住所、被相続人との続柄などを記入した付表を添付し、被相続人の死亡当時の納税地の税務署に提出します。なお、相続人が1人の場合は、付表の提出を省略しても差し支えありません。

2.準確定申告 亡くなった人の事業を引き継ぐ場合

亡くなった人からアパート経営や店舗経営等の事業を引き継ぐ場合、所得税の申告義務が生じます。所得税の確定申告には青色申告と白色申告の2種類があります。

2-1.青色申告とは

青色申告は貸借対照表等の決算書を作成し、より細かな要件を満たした帳簿を備え付ける義務がありますが、税務面で有利な点がいくつかあります。

・青色申告特別控除が認められる。

帳簿の種類によって、最高10万円または最高65万円の特別な経費

・家族への給与を経費として計上できる。

ただし、事前の届け出が必要

・赤字を3年間繰り越すことができる。

2-2.青色申告承認申請書の提出

青色申告をする場合、税務署に青色申告承認申請書を提出します。亡くなった人が青色申告をしていたとしても、相続人が事業を引き継いだ時点で改めて申請する必要があります。

■提出書類 青色申告承認申請書■

提出先 相続人の住所地の所轄税務署

提出期限 次のように亡くなった日によって提出期限が異なります。

1/1~8/31に亡くなった場合は、死亡の日から4カ月以内

9/1~10/31に亡くなった場合は、その年の12/31まで

11/1~12/31に亡くなった場合は翌年の2/15まで

まとめ

準確定申告書は亡くなられた日から4カ月以内に税務署に提出する必要があります。相続人がサラリーマンや主婦の方など、確定申告に不慣れな場合などは、完成まで意外と時間がかかるものです。また、亡くなられた方の事業内容を把握していないと正確な申告書を作成するのは困難ですし、誤った内容の申告をしてしまうと、事業後継者が作成する次年度の申告書とつじつまが合わなくなり、準確定申告書の訂正等が必要になることもあります。

このようなことを防ぐためにも、事業を引き継ぐ方が決まっている場合は、元気なうちに確定申告作成を共同で行うなどの準備をしておくとよいでしょう。